亡くなった人の遺産を相続すると相続税が発生する。

ただ相続税がいくらになるのか、計算でつまずいてしまう人は少なくない。

そこで本記事では相続税の税率についてわかりやすく解説する。

税率早見表の使い方も紹介しているので「相続財産にいくら税金がかかるのか」が知りたい方はぜひご活用いただきたい。

基本情報

相続税は受け取った金額に対して発生する税金だ。

遺産全額にかかるわけではなく、遺産から控除額を差し引いた金額に税金が発生する仕組みとなっている。

また受け取った額に応じて税率が変動していき、多ければ多いほど税率が高くなる「超過累進課税率」を採用している。

なお受け取る対象者はあらかじめ優先順位がつけられて決まっている。

また相続人が受け取る遺産の目安は「自分の相続割合は?パターン別・ケース別に計算方法をご紹介!」で紹介している。

相続した際に、自分がどれくらい受け取るのが標準的か知りたい方は参考にしていただきたい。

税率は10%から最大55%

相続税の税率は、最小10%から最大55%までだ。

1,000万円より多く3,000万円以下は15%、3,000万円より多く5,000万円以下は20%、などと金額に応じて税率が変化する。

具体的な相続税の計算例は「相続税の計算方法は?具体例に沿ってかんたん計算!不動産や生命保険ありの場合も」で紹介している。

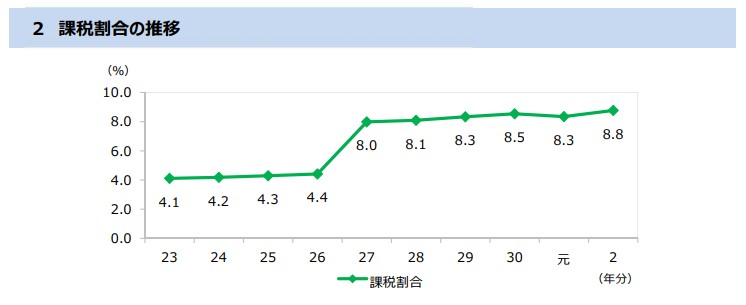

相続税が発生している人は全体の10%程度

一般的な目安として遺産総額3,600万円以下なら、基本的に相続税は0円となる。

これは相続税の計算時、最低でも3,600万円を控除として差し引くことができるからである。

そのため相続税を発生するというのは、遺産総額が3,600万円以上かつ控除や特例を適用しても残るほどの遺産を残した相続が該当するのである。

控除額が様々なものがあり、大きく相続税を下げることもできるため、日本全国で相続税発生を申告している人は非常に少ない。

国税庁の「令和2年度の相続税申告実績の概要」では、全国で8.8%しか相続税を申告していない。

そのため多くの人は相続税が発生せず、申告対象とならない。

しかし万が一、申告対象となっていた場合に申告が漏れていると追徴課税を支払わなければならない。

自分が課税対象かどうかは「相続税の計算表を2パターン紹介!自分の税金額をラクラク計算」で確認しておくと良いだろう。

遺産総額と相続人数別の早見表になっているので、素早く確認したい人におすすめだ。

平成26年12月31日以前と平成27年1月1日以後で税率が異なる

相続税は法改正がなされ、平成26年12月31日以前と平成27年1月1日以降で計算方法が異なっている。

内容としては基礎控除額が下がり、対象者が増加したのである。

そのため計算時には旧相続税ではなく、平成27年以降に適用されている新相続税を採用しなければならないので注意しておこう。

現在の基礎控除の計算方法は「相続税の基礎控除はいくら?自分が申告対象か一目で分かる一覧表付き!」で紹介している。

一覧表

この一覧表を使えば、相続した財産全体にかかる税金額が分かるようになっている。

表に記載している金額は、遺産総額ではなく遺産総額から基礎控除を引いた金額をそれぞれ法定相続分で分けた金額を指している。

表の具体的な使い方は後述している。

平成26年12月31日以前

平成27年1月1日以後

表の使い方

一覧表の使い方を紹介していく。

父の遺産1億円を配偶者と子供2人で分ける場合について考えてみよう。

これを、以下の法定相続分に従って分配していく。

| 配偶者 / 子供 | 配偶者 / 両親 | 配偶者 / 兄弟姉妹 | |

|---|---|---|---|

| 配偶者がいる時 | 2分の1 / 2分の1 | 3分の2 / 3分の1 | 4分の3 / 4分の1 |

課税金額を法定金相続分割合で割った金額はそれぞれ以下の通りになる。

配偶者は5,200万円 × 2分の1 = 2,600万円

子供2人は5,200万円 × 2分の1 = 2,600万円で、1人あたり1,300万円

ここで表(平成27年1月1日以降のもの)を使って、相続税額を計算する。

1,300万円と2,600万円はともに控除額50万円、税率15%

それぞれの相続税は「(金額 – 控除額)× 税率」で計算可能である。

配偶者:(2,600万円 – 50万円)× 15% = 382.5万円

子供1人あたり:(1,300万円 – 50万円)× 15% = 187.5万円

つまり、相続金額全体に発生する税金額は、382.5万円 + 187.5万円 + 187.5万円で757.5万円となる。

それぞれにかかる税金額は「相続税の計算シミュレーション!具体例付きでわかりやすく解説!」で具体的にシミュレーションしている。

個々人の税金額を算出したい方はこちらの記事をご覧いただきたい。

相続税と贈与税の違い

相続税と合わせて比較されやすいのは贈与税ではないだろうか。

どちらも資産に発生する税金であるが、以下のように発生タイミングが異なる。

| 名称 | 発生タイミング |

|---|---|

| 相続税 | 亡くなった人の資産を受け継いだ時 |

| 贈与税 | 生前に資産を受け取った時 |

生前に発生するものが「贈与税」で亡くなった後に発生するのが「相続税」だ。

贈与税は毎年110万円までなら非課税にできる。

そのため、節税目的で活用しやすい特徴があるのだ。

贈与税の特徴

贈与税の税率は以下の通りになっている。

| 課税金額 | 税率 | 控除額 |

|---|---|---|

| 200万円まで | 10% | なし |

| 400万円まで | 15% | 10万円 |

| 600万円まで | 20% | 30万円 |

| 1,000万円まで | 30% | 90万円 |

| 1,500万円まで | 40% | 190万円 |

| 3,000万円まで | 45% | 265万円 |

| 4,500万円まで | 50% | 415万円 |

| それ以上 | 55% | 640万円 |

贈与税は相続税と比べて基礎控除額が低く、税率が高いという特徴がある。

しかし年間1人あたり110万円まで非課税にできるため、長期にわたってコツコツと控除を使えるのがメリットだ。

どちらがお得?

4,000万円を子供に相続または贈与した場合で比較してみよう。

4,000万円 − 3,600万円 = 400万円(課税対象)

400万円 × 10% = 40万円(税額)

4,000万円 – 265万円 = 3,735万円(課税対象)

3,735万円 × 45% = 約1,680万円(税額)

20年 × 100万円 = 2,000万円(非課税で贈与)

4,000万円 – 2,000万円 = 2,000万円(相続時の遺産)

2,000万円 − 3,600万円 = 0円(税額)

※相続税が加算されず、定額贈与を行っていないものと仮定

一括で贈与した場合、相続税の方がお得になる場合もある。

また非課税の範囲でコツコツ贈与を行って、相続発生時に税額を抑えられたケースは相続税の方が不利になる。

ただ自宅を贈与する場合、少しずつ贈与できる贈与税の強みは活かせないので注意していただきたい。

その場合、一括で生前に贈与するなら最大2,500万円非課税になる相続時精算課税制度などを活用することになるだろう。

詳しい手続き時の注意点は「相続時精算課税制度の必要書類を簡単チェック!手続き方法、期限も」で紹介している。

どちらか決める前に控除の確認を

相続や贈与に関して様々な節税対策を講じることができるため、一概にはどちらがお得かは判断できない。

そこでどちらが良いか考える際に、まず自分が相続税の控除を活用できるかどうかを確認しておくことをおすすめする。

もし控除を使える場合は、相続税の方がお得になる可能性がある。

詳しい対策方法は「相続の税金対策は何をすべき?下げる方法20選!相続後も活用可」で紹介している。

贈与税と相続税のどちらの方がお得か考えたい方は、まず控除の対象かどうかを考えて比較するのが良いだろう。

注意点

相続税に関する注意点を3つほど抑えておこう。

相続財産を正確に把握する必要がある

相続税率は課税金額に応じて変化していく。

そのため課税金額を計算するためには、遺産総額を正確に把握しておかなければならない。

遺産総額は、預貯金などの「プラスの財産」だけではなく借金などの「マイナスの財産」、死亡退職金など将来受け取る「みなし財産」で構成されている。

プラス財産は確認しやすいものの、まだもらっていない「みなし財産」は見落とす可能性もある。

必ず相続税が発生する対象資産を確認し、どれぐらいあるかを計算しておこう。

詳しい対象財産と計算方法は「相続時に税金がかかる財産とかからない財産は?一覧表で相続財産の計算方法を解説!」で紹介している。

手続きには期限がある場合も

相続手続きには、期限がある手続きも存在している。

例えば相続税の納付やそもそも相続したくない場合の相続放棄が代表的だ。

この期限までに手続きを終わらせないと、申請できなくなったりペナルティが課されたりするなど、総じて損をしてしまう。

相続発生時には、死亡届など相続以外にも様々な手続きを行わなければならない。

そこで、あらかじめ期限と全体のスケジュールを確認して、優先順位を決めながら相続手続きを進めていくことをおすすめする。

相続税額は変化する

一覧表を使って相続税が発生した場合でも、必ずしも相続税を払うことになるわけではない。

控除を適用することで、発生している税額を0円にできるケースもあるのだ。

配偶者控除を適用すれば、1億6,000万円までなら相続税が発生しても非課税にできる。

なお控除が適用できるか否かは個人差がある。

必ずしも一覧表の通りに税額を負担する訳ではないため、注意をしておこう。

ちなみに相続人に子供がいる場合、配偶者控除をフル活用しすぎると子供の将来の税負担額が大きくなる場合もある。

詳しくは「相続税率は大55%!軽減ポイントは二次相続対策の有無!」で紹介しているので、配偶者控除を活用しようか悩んでいる方は参考にしていただきたい。

まとめ

今回紹介してきた相続税の一覧表は、個々人の税金額ではなく財産にかかる全体の税金額である。

そのため表を使って算出した金額は、控除と相続割合によって変わるため注意していただきたい。

相続が発生した際には、相続税の計算をいきなり行うのではなく、まずは遺産総額と基礎控除額を確認しておこう。

その後、本記事の一覧表を使って、全体の税金額を算出することをおすすめする。

ちなみに土地や建物などの不動産を相続することになった場合、相続税以外にも支払う金額が発生する。

不動産を相続する、または相続させようと考えている方は「不動産相続したら何をすればいい?スケジュール、手続き、税金について」を読んでおくと基本知識が身につくので安心だ。