遺産相続では相続順位に応じて、遺産を受け取る権利のある法定相続人が決まる。

順位ついて知っておくことで、相続税の計算も楽になる。

案外シンプルであるので、自分で判断できるようになっておくことを勧める。

本記事では法定相続人となる人は誰なのか、対象範囲と順位を紹介していく。

- 相続が発生したので、相続人が誰か知りたい

- 具体例やイレギュラーなパターンでの相続人は誰か知りたい

上記のような方はぜひご覧いただきたい。

順位について

遺産をもらう権利がある対象者(法定相続人)を決める際に役立つ。

この対象者については「相続税の基礎控除はいくら?自分が申告対象か一目で分かる一覧表付き!」で紹介している。

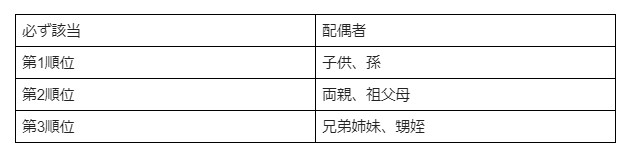

以下が優先順位をまとめた表だ。

| 必ず該当 | 配偶者 |

| 第1順位 | 子供、孫 |

| 第2順位 | 両親、祖父母 |

| 第3順位 | 兄弟姉妹、甥姪 |

この表の上から順番に優先して法定相続人となる。

配偶者は所謂”特別枠”だ。

戸籍上1番近い位置にあるので、最も優遇されるべきだという理由でトップになっている。

その後は、徐々に近い順から選ばれる。

表からわかるように、人物相関図を書いた時に故人と一直線で結べる人が該当している。

その時に縦並びの方が優先されて、横並びの人は後回しというイメージで考えていただければ分かりやすいのではないだろうか?

使うタイミング

順位を使うタイミングは遺産分割協議に参加する人を選ぶケースと相続税を計算するケースだ。

家主が亡くなったが、家を受け継ぐ人は次に誰になるのかを

知りたい

誰と誰が話し合って進めていくのかわからない

順位を決める際、配偶者を除いた亡くなった人(被相続人)に近い親族から第1位~第3位の順位を割り振り、順位に関するルールに従って法定相続人が選ばれる。

そして、法定相続人全員で話し合い(遺産分割協議)を行って遺産をどれくらいもらうかという相続割合を決めていくのだ。

そのため、相続順位を決めることで遺産の分割を話し合えるようになる。さらに、相続税の計算でもこの順位は必要だ。

法定相続人の数を順位によって割り出し、そこから遺産総額にかかる税金を調べられるのだ。

相続税の計算について詳しくは「相続税の計算シミュレーション!具体例付きでわかりやすく解説!」で紹介している。

ちなみに相続順位が適用される範囲やルールは民法で決まっている。

順位を理解するメリット

理解することで、相続人の判断が容易となる。

遺産分割協議の開催時期には期限はないが、相続税の納付が10ヶ月以内になるので早めに誰がどれぐらい割合もらうのかを決めておく必要がある。

そのためには誰がそもそも対象者なのかを素早く判断しなければならない。

相続で期限がある手続きは納付期限以外にも多く、相続全体の流れが分かっていないと予定が詰まってしまい間に合わなくなるリスクもある。

そこで、順位を決められるようになることですぐに遺産分割協議の参加者を割り出して開催がして、早めに対処できるのだ。

なお話し合いによってもらう額、相続税が変わる

もらう額が決まっている場合は相続税と税率について確認しておくと良いだろう。

相続順位決定のポイント

前述した「相関図をイメージした時に故人と一直線で結べる人が対象」という前提のもとで決めていくことになる。

その上で、相続順位を決定する際のポイントは5点ある。

スタンダードなルールとなるので覚えておこう。

配偶者以外を考える

前述したように配偶者は特別枠なので必ず対象者となる。そのため決定時には省いて順位を決めなければならない。

ちなみに相続税の控除面でも1億6,000万円までは非課税になるなど配偶者は優遇されている。

相続税計算時には配偶者の有無で大きく変わるので念頭に置いておこう。

控除について詳しくは「相続の税金対策は何をすべき?下げる方法20選!相続後も活用可」で紹介している。

上の順位が入る場合は下の順位の人は相続人対象外

配偶者以外の子供や孫、両親や祖父母、兄弟姉妹は以下のように順位が設定されている。

前述した、故人と縦並びに線が引ける人が1番目と2番目に位置して、最後に横並びの人が3番目に位置付けられる。

もしも第1順位(故人から見て下に位置)の人がいた場合は第2順位以降は相続人にならない。

子供がいて両親もいる → 子供

子供がおらず、両親がいる → 両親

もし該当する人がいなければ、第3順位の兄弟姉妹が法定相続人に繰り上がる。

同順位は全員対象

順位が同じであれば、全員が相続人となる。ちなみにお腹にいる胎児と既に生まれている子供は同順位で対象者となる。

代襲相続もカウント

相続が発生したときに、子供や兄弟姉妹が既に亡くなっている場合は孫や甥、姪が相続する。

相続人に代わって(代襲して)相続するため、代襲相続と呼んでいる。

代襲相続した時の相続人は代襲相続人となる。

放棄した人は相続人でなくなる

相続放棄した場合は相続人としてカウントされなくなる。

例えば配偶者と子供と両親がいた場合、通常であれば配偶者と子供が相続人になるが子供が相続放棄した場合は、配偶者と両親が相続人となるのだ。

例:息子2人のうち、弟だけ相続したくないと権利を放棄をした

相続放棄については「相続放棄とは?基本情報をわかりやすく解説!自分は検討すべきか確認しよう」で詳しく紹介している。

権利を放棄するというと一見デメリットが多く感じてしまうかもしれないが、メリットも多い。

- 身内と仲が悪いので、自分だけで手続きを進めたい

- お金のことでもめずに終わりたい

一度メリットとデメリットを確認し、自分が相続放棄すべきかを判断してみても良いだろう。

遺言がある場合

もしも遺言がある場合は遺言書を最優先して遺産を分配することになる。

ただし「長男へ100%遺産を渡す」といった内容は認められないので注意が必要だ。

配偶者がいた分は最低限の保障として遺留分を受け取る権利が認められているので、遺言書を優先しつつそれぞれの相続金額を決定することになる。

遺留分の計算方法は詳しくは「相続で知っておくべき遺留分とは?対象範囲・計算例・法定相続分との違いをわかりやすく解説!」で紹介している。

具体例

では順位の決め方について具体例を挙げて紹介していく。

配偶者と子供になるケース

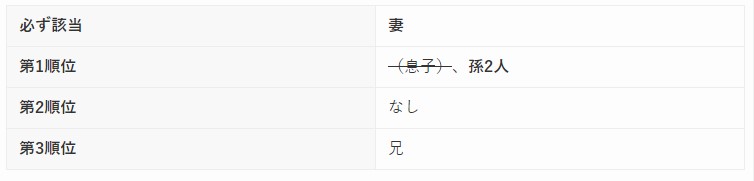

父が亡くなり、妻、息子、両親、兄がいるケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

| 必ず該当 | 妻 |

| 第1順位 | 息子 |

| 第2順位 | 両親 |

| 第3順位 | 兄 |

つまり、このケースでは妻と息子が対象者と分かる。

配偶者と両親となるケース

父が亡くなり、妻、息子、両親、兄がいて、息子が相続放棄したケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

| 必ず該当 | 妻 |

| 第1順位 | |

| 第2順位 | 両親 |

| 第3順位 | 兄 |

つまり、この場合は息子がいないものとするので、このケースでは妻と両親が対象者と分かる。

配偶者と兄弟

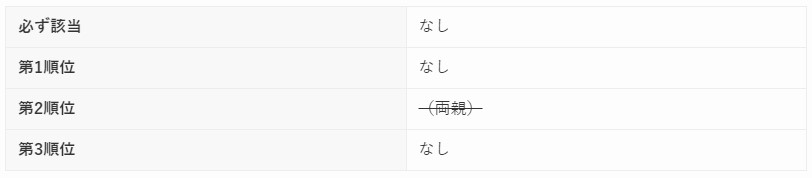

故人は父で、息子、両親、兄がいて、息子・両親が既に他界していたケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

| 必ず該当 | いない |

| 第1順位 | |

| 第2順位 | |

| 第3順位 | 兄 |

つまり、この場合は息子と両親がおらず、繰り上げで第3順位の兄のみが対象者と分かる。

イレギュラーなパターン

次にイレギュラーなパターンも考えていく。

この場合でも同じように人物相関図をイメージしながら「故人と一直線で結べるかどうか」で判断しつつ進めていこう。

子供が既に死亡しており孫がいる(代襲相続)

故人は父で、息子が既に他界しているケースを考えていく。

関係者を仮定してそれぞれ表に当てはめていくと以下の通りとなる。

つまり、この場合は息子がおらず、代襲相続で妻と孫2人が法定相続人となる。

胎児がいる

父が亡くなり、妻、息子、妻のお腹に生まれていない胎児がいるケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

息子と胎児はどちらも父の子供なので同順位として扱う。

つまり、全員が対象者と分かる。

子供と孫が両方いる

父が亡くなり、妻、息子、息子の子供(孫)がいるケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

息子が相続権を持っているため代襲相続は発生せず、孫に相続権はない。

つまり、妻と息子が対象者と分かる。

隠し子がいる

父が亡くなり、妻、息子、愛人との娘がいるケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

認知の有無で変化するので注意していただきたい。

つまり、認知されていれば元妻以外が対象者と分かる。

- シングルマザーの母に育てられた。ただ本当の父親となる人が母も分からずにいる → 子を認知されていない(父親が他界した時は対象外)

- 夫の死後、戸籍を調べていたら見知らぬ子の存在が。よく調べてみるとどうやらバレないように養育費を渡していた → 子を認知済み(対象者)

以前に婚姻関係があった人との間に子供がいる

この場合は子供の親が誰かのみ重要になるため、再婚しているかどうかは関係ない。

相続人の子供である場合は相続人として計算される。

例えば元妻との間に生まれた子供と元妻との間に生まれた子供は同一同列で第一順位となるため相続人となる。

ただし配偶者においてはなくなった際に戸籍婚姻関係にある人が対象となるため元妻だけが配偶者の権利を有する。

父が亡くなり、妻、息子、元妻、元妻との娘がいるケースを考えていく。

それぞれ表に当てはめていくと以下の通りとなる。

つまり、妻と息子と元妻との娘が対象者と分かる。

養子がいる

養子縁組を行っていたとしても、実子と同じ第1順位で扱われる。

養子2人がいるケースを考えていく。

関係者を仮定してそれぞれ表に当てはめていくと以下の通りとなる。

つまり、全員が対象者と分かる。

なお養子縁組は相続税の節税対策でも活用されている。

詳しい内容は「相続税の計算方法は?具体例に沿ってかんたん計算!不動産や生命保険ありの場合も」で紹介している。

行方不明者がいる

行方不明者も相続人となる。

例えば妻と子供と子供の1人が行方不明である場合、この行方不明の子供も相続人の子となるので注意が必要だ。

父が亡くなり、妻、行方不明の息子がいるケースを考えてみよう。

それぞれ表に当てはめていくと以下の通りとなる。

つまり、妻と行方不明の息子が法定相続人となる。

ちなみに行方不明者がいる状態で遺産分割協議を行っても無効になる。

- 戸籍などで今どこにいるか確認してみる

- 住所にいない、もしくは分からないケースは調査や探偵なども検討

- どうしても見つからなければ家庭裁判所に頼る

法定相続人がいない

配偶者もおらず両親もいない、一人っ子であった場合は法定相続人がいないとして国の財産となる。

父が亡くなり、両親が亡くなり、兄弟はいないケースを考えていく。

つまり、誰も法定相続人になれない。

ただし、遺言で相続人を事前に指定することも可能なので、法定相続人がいない場合でも遺言を使えば遺産を渡すことができる。

相続人として無効になるケース

相続人として本来であれば相続人なのに無効となるケースはいくつか考えられる。

遺言+家庭裁判所で判断された時に

「息子を相続人から外したい」という遺言が残されていた場合、家庭裁判所で判断されて有効とみなされると相続人から排除される。

判断されるケースは以下の通りだ。

- 亡くなった人を虐待、侮辱した

- 捕まって刑務所で服役中

- 非行により多大な迷惑をかけられた

脅迫や隠ぺい

たとえ遺言で相続させる旨が書かれていても、それが故人の意図しないものであると無効になる。

- 脅して自分へ全財産相続させるように遺言書を書かせた

- 〇〇は相続させない、という内容の書類を見てしまい、わざと隠して相続しようとした

殺害に関与

その他にも亡くなった人の殺害に関与したり、殺害されたことを黙っていたりした場合も権利は失われる。

また上位の相続人を殺そうとしたり、殺害してしまった場合も相続人として無効となる。

- どうしても莫大な遺産を独り占めしたくて、配偶者などを殺害

- 兄が父親の殺害に関わっていたことを知っていたが、兄が捕まってしまうと思って言い出せなかった

こちらはドラマなどをイメージしていただければ分かりやすいのではないだろうか。

まとめ

優先順位が決められているので、自分が配偶者でなければ第1順位から第3順位までどの位置付けになるか確認しておこう。

相続順位がわかれば、法定相続人が決定し、一気に遺産分割へ向けて動き出せるため順位決定はかなり重要だ。さらに法定相続人がわかることで相続税の発生有無もわかる。

相続順位が分かれば、相続税も一気に計算が可能なので自分の相続順位が分かった方は実際に税額を計算してみてはいかがだろうか。

相続税関連で抑えておきたい内容は以下の通りだ。

- 計算方法はこちら(※1)

- 税金計算シミュレーションはこちら(※2)

- 相続税発生有無の早見表についてはこちら(※3)

親族関係が複雑で、そもそも順位の判断に迷うケースも少なくはないだろう。そんな時は市役所などの無料相談口で聞いてみるのもおすすめだ。

もし相談するのであれば親族関係を明らかにする相関図のようなものを書いておくと、スムーズに専門家への相談が進む。詳しい相関図の書き方はこちらで紹介している。