相続税の基礎控除が変更されたことにより、相続税の申告対象になった人が増加した。

本記事では相続税の基礎控除改正法について紹介していく。

- 改正前後で基礎控除がいくら変わったのか

- 何が変わったのか

- 注意点はあるか

上記の疑問をお持ちの方向けの内容となっている。

基礎控除をしっかり確認した上で本記事を読むと理解度も段違いに変わるので、基礎控除が何かわからないという方はこちらから読むことをおすすめする。

改正について

相続税の基礎控除の改正法は平成27年(2015年)1月1日から適用された。

そのため平成26年以前の相続税と、現在の相続税の計算は多少異なっているのだ。

2022年以降も旧式ではなく、新式で計算していくことになるので覚えておこう。

改正理由と背景

地価によるもの

改正理由はバブル期の地価で計算していたためである。

バブル期は日本の地価は上がり続け、それに合わせて基礎控除額も水準が上がっていった。

しかしバブル崩壊とともに地価が下落したものの、基礎控除額がバブル前の好景気のタイミングで使われていた水準そのままであった。

そこで、地価に合わせて改正されたのだ。

| 地価 | 基礎控除額 | 課税可能性 | |

|---|---|---|---|

| バブル崩壊前 | UP | UP | 地価が上がり続ければ、課税される |

| バブル崩壊後 | DOWN | そのまま | 課税対象が減少 |

地価が上がり続ければ、課税される可能性も十分にあるだろう。

しかし地価が下がっているのに、基礎控除額が上がったままだと課税される物件数も少なくなり適切に課税できなくなるのだ。

税収増加

さらに改正された背景としては、税収の増加が狙いであると考えられる。

バブル崩壊後に不景気に陥っていたものの、回復しつつあったため納税額増加が検討された可能性がある。

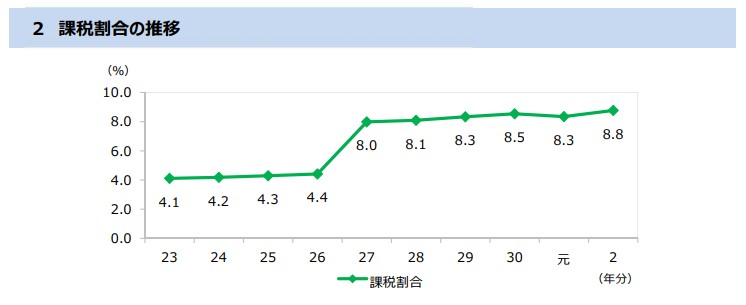

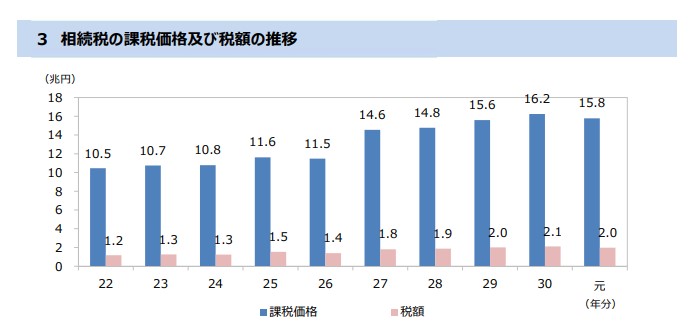

国税庁「令和2年分 相続税の申告事績の概要」での課税割合と税額は以下のように推移している。

| 年度 | 課税割合 | 相続税の税額(兆円) |

|---|---|---|

| 平成23年 | 4.1% | 1.3兆円 |

| 平成24年 | 4.2% | 1.3兆円 |

| 平成25年 | 4.3% | 1.5兆円 |

| 平成26年 | 4.4% | 1.4兆円 |

| 平成27年 | 8.0% | 1.8兆円 |

| 平成28年 | 8.1% | 1.9兆円 |

| 平成29年 | 8.3% | 2.0兆円 |

| 平成30年 | 8.5% | 2.1兆円 |

| 令和元年 | 8.3% | 2.0兆円 |

| 令和2年 | 8.8% | 2.1兆円 |

実際に平成27年を境に課税割合が2倍になり、税額も4,000万円ほど増加している。

長寿国になった

日本は世界でも有数の長寿国家だ。

そのため、寿命が伸びたことで相続発生数も必然的に減少すると考えられる。

実際、相続は一生に数回あるかないか、という珍しいものになっているのではないだろうか。

そこで、基礎控除を引き下げることで発生数が減少しても税収を確保しやすくできるという理由も考えられる。

改正の変更点

改正法の変更点は大きく4つ挙げられる。

- 基礎控除額引き下げ

- 構造変化

- 控除額変化

- 特例改正

基礎控除額の引き下げ

最も大きな変更点は基礎控除額の引き下げである。

以前までは一律の5,000万円に、相続人1人あたり1,000万円加算する高額な基礎控除が適用されていた。

しかし改正によって定額控除額は3,000万円、相続人1人あたりの控除額600万円加算するように変更されたのだ。

改正前までは課税されなかった人も、改正後は課税されてしまうようになったのである。

例:4,500万円だったので相続税0円だったのが、15%程度かかるように

構造変化

相続税は課税金額が大きくなればなるほど税率も増加していく累進課税という仕組みを取っている。

「〇円から〇円までは税率〇%」と決められている枠組みが、改正によって以下のように変化した。

| 取得金額 | 改正前税率 | 改正後税率 |

|---|---|---|

| 1,000万円以下 | 10% | 10% |

| 1,000万円超 ~ 3,000万円 | 15% | 15% |

| 3,000万円超 ~ 5,000万円 | 20% | 20% |

| 5,000万円超 ~ 1憶円 | 30% | 30% |

| 1憶円超 ~ 2億円 | 40% | 40% |

| 2憶円超 ~ 3億円 | 〃 | 45% |

| 3憶円超 ~ 6億円 | 50% | 50% |

| 6億円超 | 〃 | 55% |

2億円から3億円、6億円以上の人がさらに多く税金を支払うことになったのである。

家族が負担する相続税の計算方法は「相続税率は最大55%!軽減ポイントは二次相続対策の有無!」で紹介している。

控除額変化

改正法では、基礎控除以外の未成年者控除と障害者控除の控除額が引き上げられている。

改正前:(20歳 − 相続時の年齢)× 6万円

改正後:(20歳 − 相続時の年齢)× 10万円

改正前:(85歳 − 相続時の年齢)× 6万円(特別障害者控除は12万円)

改正後:(85歳 − 相続時の年齢)× 10万円(特別障害者控除は20万円)

それぞれ6万円から10万円(特別障害者控除は20万円)に引き上げられた。

そのため対象者は以前よりも税金額を抑えることが可能になったのだ。

相続税の詳しい控除の種類については「相続の税金対策は何をすべき?下げる方法20選!相続後も活用可」節税対策の記事で紹介している。

特例改正

不動産を相続した場合「小規模宅地等の特例」を活用することができる。

この特例は土地相続の際に算出する相続税額を減額させられるもので、改正によりその適用範囲が広がったのだ。

そのため不動産相続した人の納税額をより抑えやすくなったといえる。

不動産を相続した場合、相続税は高額になりがちなので、相続時は適切に対処していく必要が出てくる。

不動産相続した時に知っておきたい知識は「不動産相続したら何をすればいい?スケジュール、手続き、税金について」で紹介している。

改正前後の控除額比較

改正前後の基礎控除額を比較をしていく。

例えば、父の遺産を妻と子供2人で相続した場合の基礎控除額は以下のようになる。

基礎控除額の計算式に人数を入れて計算する。

改正前:5,000万円 + (1,000万円 × 3) = 8,000万円

改正後:3,000万円 + (600万円 × 3) = 4,800万円

父の遺産が1億円の場合、改正後は半分以上の5,200万円に課税されるようになった。

また他の控除も変化した。

仮に、子供が10歳と8歳であった場合の、改正前後の未成年者控除は以下のようになる。

子供が10歳と8歳を入れて計算する。

改正前1人目:(20歳 − 10歳)× 6万円 = 60万円

改正前2人目:(20歳 − 8歳)× 6万円 = 72万円

改正後1人目:(20歳 − 10歳)× 10万円 = 100万円

改正後2人目:(20歳 − 8歳)× 10万円 = 120万円

大きく差し引くことが可能となった。

平成27年以降の新式で計算すると、未成年や障がい者を除けば基本的に相続税発生の水準が高まっている。

実際の相続税の計算シミュレーションはこちら、ケースごとの具体的な計算例はこちらで紹介している。

改正後の基礎控除額で計算した相続税金額を知りたい場合はご覧いただきたい。

改正による影響

改正による影響はいくつか挙げられる。

相続税の対象者が増加

改正によって今まで税金が発生していなかった人も、支払うことになって人数が増加した。

先程紹介した国税庁の相続税に関する調査では、課税されるようになった人の割合は改正前後で2倍以上に増加している。

さらに課税対象になった相続人数について、改正前の平成26年は5万6,000人であったのに対し、令和2年は12万人と大きく増えている。

支払う額が増加

以前までは高額な基礎控除を活用して誰でも簡単に節税対策ができていた。

しかし改正によって減少したことで、節税のためには控除を積極的に利用しなければならない。

配偶者控除や未成年者控除などは全員が対象者になるわけではない。

さらに控除適用の手間が必要となり、以前よりも税金対策がしにくくなっている。

実際に相続税も平成26年は1.4兆円であったのに対し、令和2年は2.1兆円まで増加している。

改正後の平成27年以降に相続することになった場合、支払う金額が増加してしまう場合もある。

相続発生が分かったタイミングで、自分にかかる相続税額の一覧表で確認しておこう。

今後

今後、基礎控除額の増減については明らかになっていない。

しかし相続税と贈与税の一体化税制の改正も検討されている。

これは相続税と贈与税の違いをなくして、税金額を等しくするというものだ。

2022年現在では見送られているものの、一体化されれば生前贈与などの節税対策ができなくなる。

相続金額を下げるためによく活用されていた、年間1年あたり110万円まで贈与税がかからない暦年贈与制度もなくなってしまう可能性があるのだ。

つまり税負担が増加する可能性もあるため、今後は政府の動向を確認しした上で節税対策を行う必要が出てくる。

そもそも遺産3600万円ってありえる?

ここまで改正によって相続税が発生しやすくなると解説してきた。

最低でも3,600万円を基礎控除として遺産額から引けるため、相続税が発生するのは3,600万円以上の遺産を残した場合が多くなるのだ。

遺産総額3,600万円以上となる場合はどのような場合にあり得るのか、という疑問をここでは解消していく。

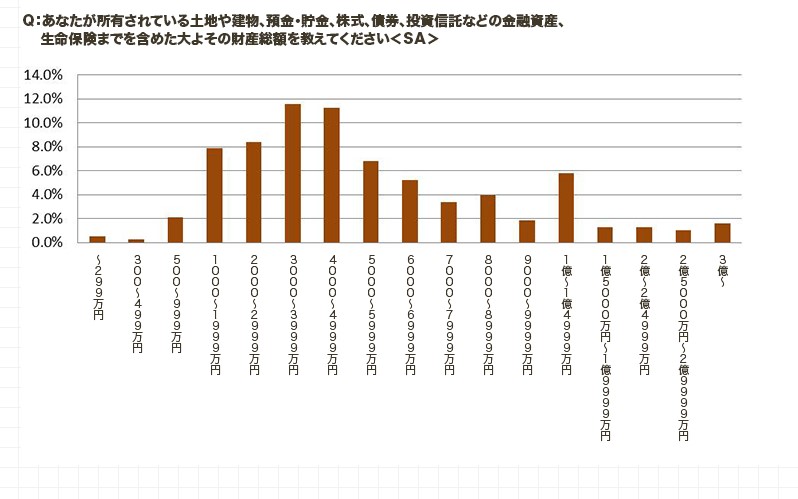

日本人の平均相続財産額

三菱UFJフィナンシャル・グループのMUFG資産形成研究所が行った調査によると、日本人の平均相続財産額は、平均3,273万円(中央値は1,600万円)という結果が出ている。(※出典:三菱UFJフィナンシャル・グループ MUFG資産形成研究所「退職前後世代が経験した資産承継に関する実態調査」より一部引用)

主な平均財産額は以下の通りになっている。

- 預貯金 1,264万円

- 有価証券 396万円

- 不動産 1,575万円

つまり、相続税発生水準である3,600万円には達しないため、平均から考えると相続税の発生する財産を残す人はまだ少なく金額は高い水準であると言える。

ただ不動産相続がなくても平均額が3,600万円に近いこともあって、安心はできない。

課税対象になりうる資産を「相続時に税金がかかる財産とかからない財産は?一覧表で相続財産の計算方法を解説!」で確認し、相続税を計算する準備を進めていただきたい。

不動産相続で申告可能性アップ

土地などが影響してくると相続金額の平均は4,000万円以上に跳ね上がる。

旭化成ホームズ株式会社(ヘーベルハウス)が調査した「親と子の財産相続に関する意識調査」では、不動産を含めたおおよその財産額は平均4743.3万円という結果が出ている。

これは3,600万円以上となるため、土地を相続する可能性がある人は相続税の課税対象になりうる。

つまり、不動産を相続する人は相続税を申告する前提で計算を進めておく必要があるということだ。

ちなみに不動産相続が関わってくると相続に関する手続きは複雑化する。

土地の名義変更などが義務化されるため、不動産を相続する可能性がある人は相続税の計算に加えて登記について確認しておくことをおすすめする。

登記の手続き方法は「相続登記の必要書類を一挙解説!手続き方法・期限・費用をチェックして正しい申請を」を確認していただきたい。

まとめ

相続税の基礎控除が改正され、昔と比べて徐々に税金発生水準が下がってきている。

「相続税はお金持ちが払うものであるから自分とは関係ない」というわけではなく、今後はより多くの人が課税対象となり得るのだ。

そのため、まずは全財産の把握に注力して、相続税の計算準備を行うのが良い。

財産が分かれば、こちらの早見表で課税対象かどうかは対象かどうかは大まかに確認できる。

もし相続税が発生しそうな場合、専門家へ依頼して適切な対処をしてもらうことも視野に入れておこう。

トラブル別の相談依頼先は「相続相談先はどこにすべき?よくあるトラブル別一覧表と費用削減のポイント」で紹介している。

相談時には相続人の相関図を作成しておくとスムーズに対処してもらえる。